この記事では税制優遇制度『iDeCo』の闇についてお話ししていきます。

iDeCoによる税制優遇

iDeCoは運用益が非課税

iDeCoは投資をして得た利益に対して税金がかかりません。

例えば、

100万円を投資して120万円になったとします。

通常の投資において、日本の税制では増えた20万円に対して20.315%の税金がかかります。

税引き後手元に残るお金を計算式にすると、20万×(1−0.20315)=15万9,370円

つまり、普通に投資をすると約16万円手元に残る計算になります。

しかし、iDeCoならそのまま20万円が残ります。

これはiDeCoのメリットと言えます。

iDeCoは投資の利益にかかるはずの税金(20.315%)がかからない。

iDeCoは住民税と所得税が安くなる

iDeCoを利用すると住民税と所得税が安くなります。

これがiDeCoの最大の特徴です。

例えば

年収500万円の会社員が月に2万3,000円をiDeCoで運用したとします。

月に2万3,000円ということは年間の掛金は27万6,000円です。

この27万6,000円に住民税と所得税がかかりません。

つまり、住民税は本来年収の500万円にかかるところが、

500万円から27万6,000円を引いた472万4,000円にしかからないということになります。

簡単にいうと掛金額だけ給料が減っている状況です。

そして、給料が減れば当然支払う税金も減ります。

iDeCoは掛金額分にかかるはずの住民税と所得税が減額される。

受給時に所得控除が受けられる

iDeCoは受給時にまとめて受け取ることができる『一時金』と

分割で受け取る『年金』があります。

一時金で受け取る場合は『退職所得控除』、

年金で受給する場合は『公的年金等控除』があります。

。。。。。。

。。。。

。。

え、控除?控除されるということはそもそも税金がかかる前提ということ!

というわけでiDeCoの闇はこの項目にアリです!

それでは見ていきましょう!

受け取り時に一定額までは非課税で受け取ることができる

iDeCoの闇

iDeCoの闇【一括でもらう一時金の場合】

一時金でもらう場合、『退職所得控除』で税金がある程度免除されます。

しかし、金額が増えるとやはり税金はかかります。

そして、会社員の方は会社から退職金ももらうと思います。

そうです。

『iDeCoの一時金+会社からの退職金』、この合計額に税金がかかります。

税金シミュレーション(一括受取編)

このシミュレーションはややこしくなります。

途中の計算式などはある程度流してもらって大丈夫です。

結果を見てもらいたいと思います。

では、

まずは積立時に減る税金です。

運用益ではなく、住民税や所得税が安くなっている額です。

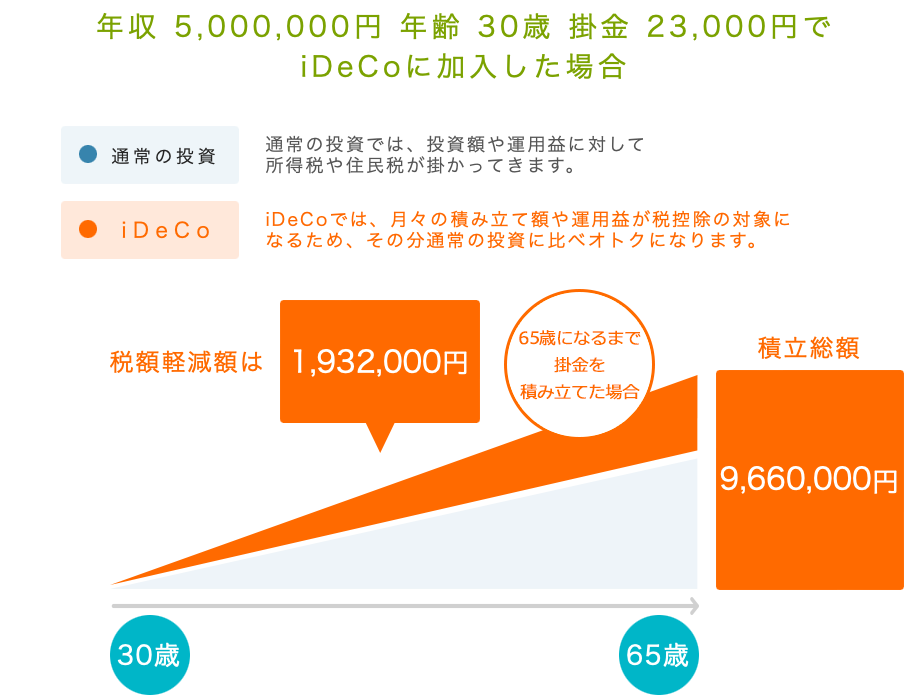

条件

- 30歳から65歳の35年間

- 年収500万円

- 月に2万3,000円の掛金

iDeCo公式ページ引用

この条件では積立時にどれだけ税金が減ったのか?

結果は193万2,000円分の税金が軽減されました。

次は受取時にかかる税金です。

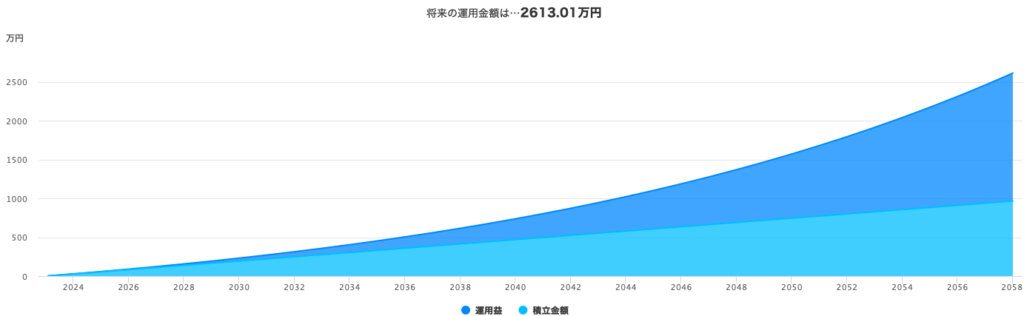

条件

- 年利5%

- 月2万3,000円(合計966万円)

- 35年間の積立

楽天証券(積立かんたんシミュレーション引用)

この条件では一時金で受け取る時にどれだけ税金がかかるのか?

結果は約2613万円になりました。(あくまでシミュレーションです。)

これに中小企業の平均とされる退職金1,000万円を仮定します。

2613万円+1000万円=3613万円

退職所得金額の計算方法(2分の1課税)

(収入金額(源泉徴収される前の金額)-退職所得控除額)×1/2

| 勤続年数 | 退職所得控除 |

| 20年以下 | 40万円×勤続年数 |

| 20年超 | 800万円+70万円×(勤続年数ー20年) |

控除額はこの表に当てはめると(20年超なので)

800万+70万×(35年-20年)=1,850万

控除額は1,850万円でした。

これを退職所得金額の計算式に当てはめます。(税金がかかる分の金額を求める計算です。)

(3613万円ー1850万円)÷2=881万5,000円

881万5,000円が課税対象です。

①所得税

これに所得税率が23%で控除額が63万6,000円

(881万5,000円×23%)-63万6,000円=139万1,450円

②住民税

住民税率10%

881万5,000円×10%=88万1,500円

これを足して

=約227万3,000円が支払う必要のある税金

※ちなみにもう少し増えて課税対象が900万円を超えた場合、所得税率は33%とさらに跳ね上がります。

所得税率早見表

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

| 695万円超900万円以下 | 23% | 636,000円 |

| 900万円超1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

今回の条件では

- 積立時、税金は約193万円安くなった

- 受取時、税金を約227万円支払う必要がある

マイナスやん…

運用益は非課税でお得かもしれませんが、それは別のお話。

節税メリットがほとんどありません。

税金の支払いを後回しにしているという状況に近いですね。

次は分割でもらう年金を考えましょう。

と思いましたが、長くなるので次回に続く。笑

簡単にまとめておきます。

まとめ

今回はiDeCoについてでした。

iDeCoは受け取り方が複雑です。

会社の退職金とiDeCoの一時金をもらうタイミングをずらすことで節税ができたりもしますが、それもまたややこしいです。

そもそも現実はそうやって退職金をもらうタイミングをずらすことが難しい場合も多いと思います。

つまり僕が言いたいのは、こういうことです。

『iDeCoは大きな欠陥がある制度』

『税金面で損をする可能性を考えたらNISAが優先』

新NISAは期限も決まっていないので優秀です。

iDeCoをしようか考えておられる方は一度自分の所得を退職金の額を確認してみることをお勧めします!

今回はここまで!かなり闇が深い部分に触れました。

そして次回も闇です笑

次回は『年金で受け取る場合のiDeCo税金シミュレーション』!

ではまた!